この記事では、日本の年金制度の中で 企業年金 と呼ばれる、必要だと思った人が任意で加入できる年金制度について解説していきます。

日本の年金制度には、公的年金 と 企業年金 があり、公的年金は日本国民全員が加入を義務付けられている国民皆年金制度で、企業年金は任意加入です。企業年金は公的年金だけでは将来もらえる年金額が不十分な人が加入することで、将来の所得をプラスさせます。

企業年金には、確定給付型企業年金や確定拠出年金など様々な種類があり、それぞれで加入対象者や掛金、掛金上限額が異なるため、今回は企業年金の種類について詳しく解説していきますので最後まで読んでみてください!

- 企業年金にはどんな種類があるのか

- 確定給付型企業年金とはどんな年金か

- 確定拠出年金とはどんな年金か

- 確定給付型と確定拠出型の年金の違いについて

企業年金 とは

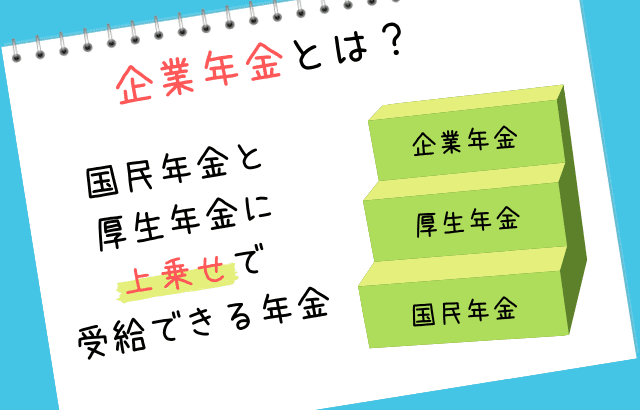

企業年金とは、企業が従業員の退職後に支給する公的年金のことです。日本国民全員が加入する国民年金や会社員や公務員が加入する厚生年金と違い、加入する人が任意で加入するもので、将来受け取る年金額を上乗せしたい人が加入します。

上乗せってどういうことですか??

日本の年金制度は3階建ての構造になっています。企業年金はその中で3階部分に当たります。

1階部分は日本国民全員が加入する国民年金、2階部分は職業によって加入することができる厚生年金、更に年金を上乗せするために加入するのが今回解説している企業年金です。

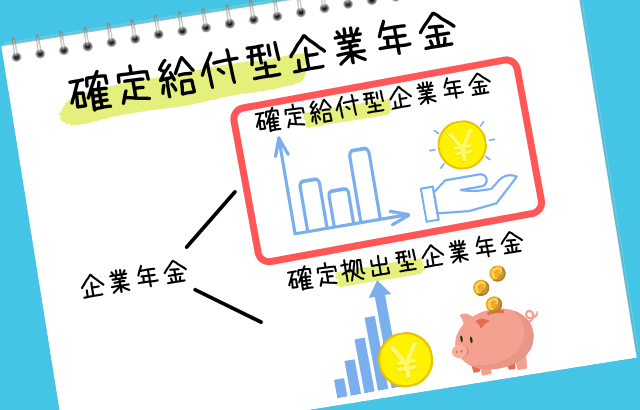

企業年金には確定給付型と確定拠出型の2種類の企業年金があり、確定給付型の企業年金は将来受け取る年金額が予め定められている年金のことで、確定拠出型の企業年金は、積立金の運用実績に応じて受け取る額が変動する年金です。

3階部分 ⇒ 企業年金 ⇒ 任意で加入できる年金

2階部分 ⇒ 厚生年金 ⇒ 会社員や公務員が加入できる年金

1階部分 ⇒ 国民年金 ⇒ 20歳以上60歳未満の日本人が全員加入する年金

確定給付型企業年金とは

確定給付型企業年金とは、2002年(平成14年)4月に施行された確定給付型企業年金法に基づく企業年金のことです。確定給付とあるように、将来受け取る年金額(給付)が確定している年金のことで、企業が掛金を拠出したものを運用会社が委託して資産運用して、将来必要となる年金原資を準備する制度です。

確定給付型企業年金には厚生年金基金と確定給付企業年金などがあります。

厚生年金基金は企業が自社と別に、厚生年金基金と呼ばれる厚生労働大臣から許可を受けた法人を設立して、その法人が厚生年金の給付を代行する上で、企業独自の厚生年金を上乗せするできるように管理・運用・給付を行う仕組みです。

確定給付企業年金は、従業員と企業との間で定めた規約に基づいて決められた年金額を退職後に受け取る年金で、基金型と規約型の2種類に分けられます。

企業が規約を作成し、厚生労働大臣から許可を受けて実施しているのが規約型、厚生労働大臣の許可を受けた企業年金基金が運用しているのが基金型です。

厚生年金基金に関しては、経済状況の悪化などが理由で制度が破綻してしまい、2014年から新規で厚生年金基金の新規設立をストップしています。

- 将来もらえる年金額が決まっている企業年金

- 厚生年金基金 と 確定給付企業年金 がある

- 厚生年金基金 ⇒ 2014年から新規開設はストップ(実質廃止)

- 確定給付企業年金 ⇒ 規約型と基金型がある

- 規約型 ⇒ 厚生労働大臣に認可された企業が運用している

- 基金型 ⇒ 企業年金基金が運用している

確定拠出型企業年金とは

確定拠出年金は、加入者が運用を指図し、運用の実績次第で年金の受取額が増減する年金制度です。

確定拠出年金には拠出するのが企業の企業型と個人で拠出する個人型( iDeCo )があります。確定拠出年金のことを英語でかっこよく言うと Defined Contribution と呼ばれるため、企業型確定拠出年金のことを企業型DCとかって呼ばれることがあります。

確定拠出年金の狙いは、高齢期において所得の低下の対策として、自主的な努力を支援するのが目的で始まりました。当初は厚生年金に加入ができない自営業者たちのために平成13年10月にiDeCoが施行され、翌年平成14年4月から企業型DCが施行されました。

確定拠出年金の特徴としては、以下の通りです。

- 企業型も個人型も運用の指図は加入者が行います。運用によるリスクについても加入者が負います。

- 企業型の場合、転職先に企業型確定拠出年金がある場合は、年金資産を移転できます。(ポータビリティーと呼びます)

- 10年以上加入期間があると、60歳から給付が開始されますが、10年を満たしていない場合は70歳まで加入期間を伸ばして保険料を負担し、遅くても70歳までには給付が開始されます。

- 資産管理機関が組んでいるリスク・リターンの異なる金融商品を加入者が選択して運用します

- マッチング拠出した金額は全額控除の対象となります。(小規模共済等掛金控除)

- 確定拠出年金の加入者は任意に制度を脱退することはできませんが、一定の条件を満たしているものは脱退一時金を受け取ることができます

企業型確定拠出年金では、企業が拠出する掛金に加えて、加入者本人が上乗せで掛金を拠出する仕組みのことをマッチング拠出と呼びます!!

加入者が上乗せで拠出する掛金は所得控除の対象になるため、税制優遇が受けられるというメリットもあります。

企業型の確定拠出年金(企業型DC)について

企業型の確定拠出年金(企業型DC) は401Kとも呼ばれ、企業が従業員のために掛金を拠出し、運用自体は加入者(従業員)が行う企業年金のことです。企業型の確定拠出年金の対象者は、60歳未満の従業員で、掛金は企業と従業員の両方で負担します。

企業型DCの特徴としては、運用自体を従業員が行うために企業の運用リスクを回避することができるメリットがあるほか、従業員が将来支給される年金額を常に把握することができるメリットもあるのが特徴です。

個人型の確定拠出年金(iDeCo)について

個人型の確定拠出年金は iDeCo (イデコ)とも呼ばれており、原則個人のみで掛金を負担します。国民年金の第1号被保険者だったり、国民年金の第2被保険者、第3被保険者、全ての人が加入することができますが、どこ分類されるかによって、拠出限度額が異なります。

2001年(平成13年)10月に施行されたiDeCoですが、当初は60歳未満で国民年金の第1号被保険者(自営業者など)、企業年金に加入していない厚生年金被保険者が加入対象でした。しかし2016(平成29)年1月から、専業主婦などの第3号被保険者や、企業年金に加入している人、公務員などの共済加入者も全員加入できる様になりました。さらに、令和4年4月からは、加入可能年齢を引き上げます。60歳から65歳に引き上がります。

iDeCoについて詳しく知りたい方は、公式ページもあるのでみてみると良いと思います!

確定拠出年金の拠出限度額

確定拠出年金の拠出限度額は企業型と個人型で異なります。

企業型の確定拠出年金では確定給付型企業年金がない企業の60歳未満の従業員は月額5万5,000円(年66万円)で、確定給付型の企業年金がある企業の60歳未満の従業員は月額2万7,500円(年33万円)が上限となっています。

個人型の確定拠出年金では、国民年金の第1号被保険者は6万8,000円(年81万6,000円)が上限で、第2号被保険者は確定拠出年金のみの加入者で月額2万円、企業年金未加入者で月額2万3,000円、公務員・私立学校の教職員は月額1万2,000円が上限となっています。第3号被保険者は月額2万3,000円が上限額となっています。

自営業者等の年金について

自営業者の企業年金には、国民年金基金と小規模企業共済があります。自営業者の人は会社員や公務員と比べて厚生年金に加入できない分、将来もらえる年金額が少なくなっています。そのため老齢基礎年金等だけでは不十分だという人のために、国民年金基金と小規模企業共済制度が用意されています。

自営業者や小規模企業(従業員20名未満)の役員などは、厚生年金には加入できず、国民年金のみに加入しています。自営業者が加入するのが国民年金基金、小規模企業の経営者や役員が加入できるのが小規模企業共済制度です。

国民年金基金の掛金の上限額は月額68,000円までとなっており、iDeCoにも加入している人は、iDeCoと合わせて68,000円が上限となります。掛金は全額社会保険料控除の対象となるため、確定申告によって税金が軽減されます。

国民年金基金に加入すると国民年金の付加年金には加入できません!!

*付加年金とは

毎月の国民年金に400円を上乗せで支払うことで将来受け取る年金額を「200円 × 400円上乗せで支払った月数」分年額が付加される年金です。

小規模企業共済は、小規模企業(従業員が20名以下)の個人事業主や役員などが加入できる年金制度で、掛金を月額1,000円から70,000円まで500円刻みで選択して拠出します。掛金は小規模企業共済等掛金控除によって減税されます。

- 掛金は全額小規模企業共済等掛金控除(所得控除の1つ)の対象

- 共済金を分割で受け取る場合(年金受け取り) ⇒ 公的年金控除の対象(雑所得)

- 共済券を一括で受け取る場合(一時金受け取り) ⇒ 退職所得の対象

まとめ

今回は企業年金について解説していきました。確定給付型企業年金は企業によっては用意されていないこともあるので、そんなときは確定拠出年金に加入することを検討したりするといいでしょう。

老後必要な資金は3000万円とか、5000万円とか人それぞれですが、将来を見据えた資産運用を今から始めるためにも、企業年金に関してはしっかり理解していきましょう。

また、企業年金以外についてもファイナンシャル・プランニングについての解説記事をどんどん投稿していくので、よかったら他の記事にも目を通してみてください!

- 企業年金には確定給付型と確定拠出型がある。

- 確定給付型 ⇒ 将来支給される年金額が確定している企業年金

- 確定拠出型 ⇒ 拠出する金額が決められている企業年金

- 確定拠出年金には企業型と個人型がある

- 企業型確定拠出年金(企業型DC)

- 個人型確定拠出年金(iDeCo)

- その他の企業年金

- 国民年金基金

- 小規模企業共済